現金引き出しにキャッシュカードを使っている会社も少なくありません。

この場合、1日の引出し限度額を設定するなど不正防止対策は欠かせません。

キャッシュカードの利用

銀行から現金を引き出すには、「払戻請求書」を使うのが基本的な経理のルールです。

- 担当者が払戻請求書に金額を記入

- 上職が銀行届出印を押印

- 銀行窓口で払戻し

という手順を踏む必要があります。

記入した金額以上に現金を引き出すことができませんし、銀行届出印も上職が管理しています。

このような業務の分離とチェック体制の構築が不正防止の基本となります。

しかし、最近では、銀行の支店統廃合が進んでいます。

近くの店舗が閉鎖され、やむなくキャッシュカードを作成する会社も増えています。

キャッシュカード利用時のルール作り

キャッシュカードの利用はやむを得ないとはいえ、担当者に金額入力を任せることになります。

本来10万円を引き出せばいいところ、100万円を引き出すこともできてしまいます。

白紙の払戻請求書を持たせたのと同じになります。

また、キャッシュカードがあれば、振込送金も可能です。

少なくても引出限度額の設定は必要となります。

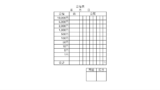

そのほかに、次のような不正防止対策を合わせて行うことができます。

キャッシュカードの管理

キャッシュカードを上職が管理し、利用の都度担当者に渡し、利用が終わったら返却させる手続き欠かせません。

担当者にキャッシュカードを預けっぱなしにすることは厳禁です。

通帳併用型キャッシュカードの選択

一部の金融機関では、「通帳併用型」キャッシュカードとすることができます。

通帳がないと引き出しができないため、キャッシュカードの管理に実効性が増します。

手持ち現金残高の確認

手提金庫などで管理している現在の手持ち現金残高を確認し、現金を引き出す必要があるのか上職がチェックします。

手持ち現金が十分あるのなら、現金を引き出す必要はありません。

なお、金庫在中の現金は金種ごとに毎日残高確認を行います。

引出し理由の確認

手持ち現金残高の確認と合わせて、現金引き出し理由を確認します。

旅費等の精算、現金経費の支払い等の理由があるはずです。

現金引出後の取引確認

キャッシュカードが戻されたら、必ず、引き出し額を通帳またはインターネットバンキングなどで確認をします。

悪意がなくても、金額を誤入力することもあり、チェックのためにも必要です。

先ほど紹介した「通帳併用型」キャッシュカードであれば、上職への通帳返却時に確認ができます。

現金取引の削減

そもそも現金取引を少なくすれば、キャッシュカードで現金引き出しをする必要がなくなります。

現金取引は、不正のリスクだけでなく、手持ち現金の管理、銀行までの往復といった見えないコストも発生します。

従業員の旅費・立替金精算なども口座振込が一般的です。

現金取引しか認めない取引先は、ほとんどないはずです。

本日のまとめ

会社のキャッシュカードを利用した従業員の横領事件は少なからずあります。

調べて見ると、キャッシュカードは経理担当職員が保管。

自分の財布に入れていたという事案もありました。

現金取引を極力削減し、その上で残った現金取引について、しっかりした管理体制をとることが大切になります。