昨日、自宅土地の相続税評価額を路線価に基づいてざっくり計算する方法を紹介しました。

元会社員、公務員等の一般家庭の場合、ここで計算した土地の評価額に

- 自宅建物評価額

- 預金残高

- 証券残高

を加えるとおおよその遺産額が計算できます。

その結果が基礎控除額以下であれば、相続税の申告が不要となる可能性が高いといえます。

しかし、この計算ではアバウトすぎると感じるかもしれません。

相続開始前の贈与などが計算に含まれておらず、もう少しきちんと計算したい方も多くいるはずです。

また、基礎控除を超えている場合、税額がどの程度になるか気になります。

そこで、国税庁の相続税額シミュレーションを使うことにします。

相続税額シミュレーション(国税庁 相続税の申告要否判定コーナー)

国税庁のHPは、近年ますます充実してきている気がします。

e-Taxを推進しているだけあって、確定申告コーナーもだんだんと使い勝手が良くなってきています。

その一環でしょうか。

相続税額のシミュレーションができる「国税庁 相続税の申告要否判定コーナー」があります。

画面レイアウトは、e-Taxの入り口と似ています。

最初に法定相続人を聞いてきます。

配偶者の有無、そして子どもの人数を入力すると基礎控除額が計算されます。

次の画面で、相続財産として土地、建物、有価証券などを入力します。

また、相続財産から控除する借金や葬式費用の入力欄もあります。

相続開始前3年以内の贈与財産欄もあるので、入力漏れも防げそうです。

相続開始前3年以内贈与とは、相続で財産を取得する方が過去3年以内に贈与を受けていた場合その額を相続財産に含めるという制度です。

この「3年」は法改正により順次「7年」に延長されます。

このような制度については、ご存知ない方も多くいます。

相続税シミュレーションの入力欄を見て、気がつくきっかけにもなります。

それぞれの右側にある「入力する」ボタンを押すと、内容に沿った入力画面が出てきます。

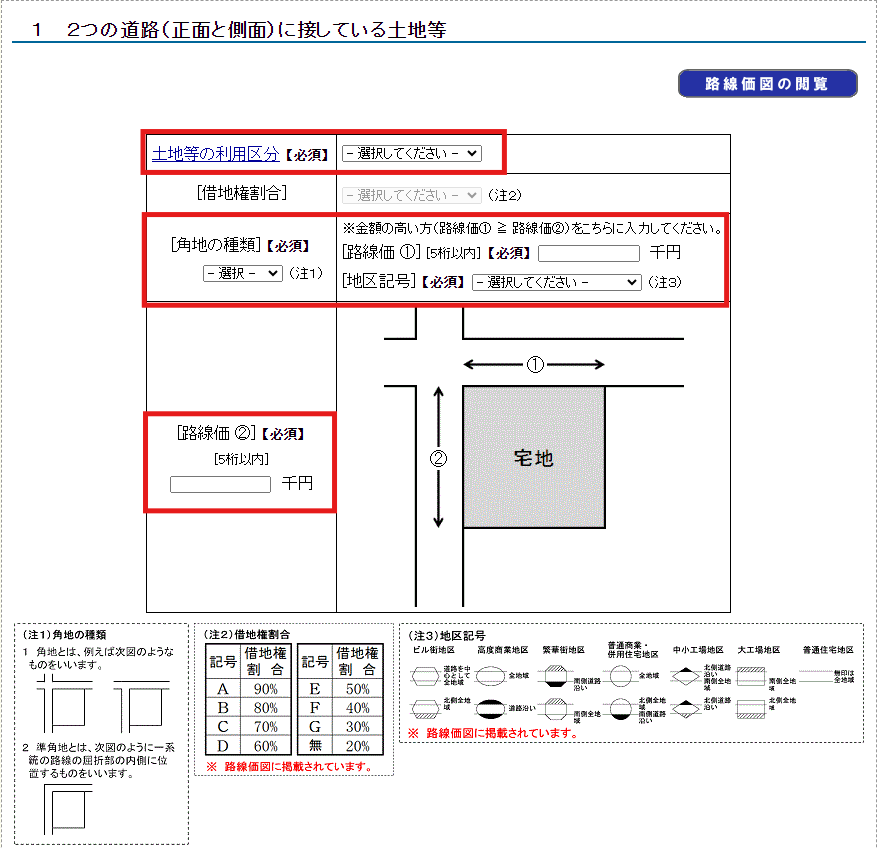

例えば、路線価方式で評価する土地の場合なら、土地と道路の関係を選び、必要箇所に数字を入れるだけで計算できるようになっています。

これならばそれほど難しくありません。

税額計算

その後必要な項目について、ガイダンスに従って入力すれば、完成です。

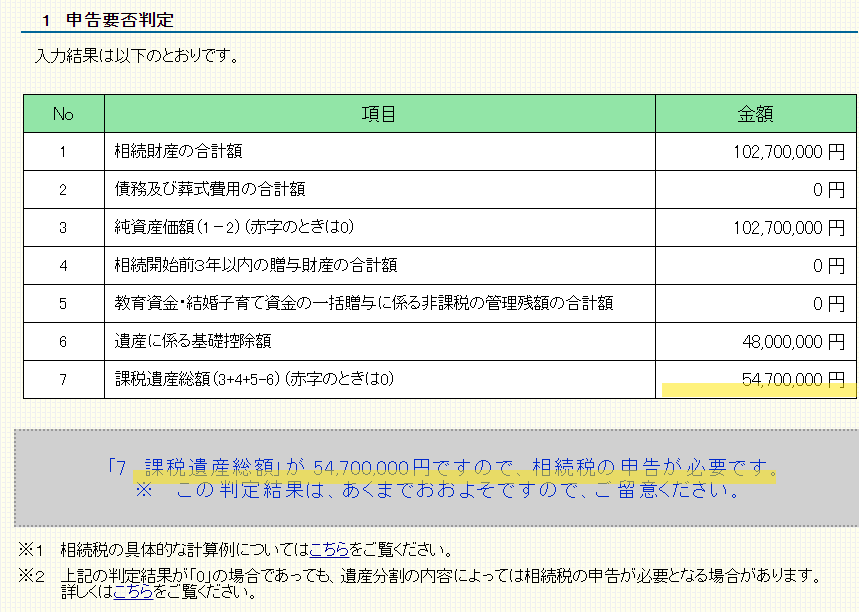

申告要否判定がされます。

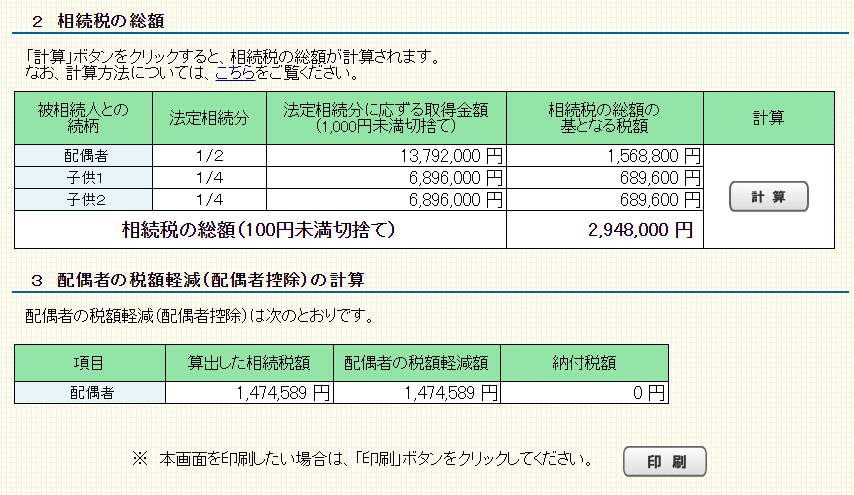

このケースでは、基礎控除額を上回る遺産があるために、相続税の申告が必要と判定されています。

ただ、申告が必要な場合でも、相続税額が発生するとは限りません。

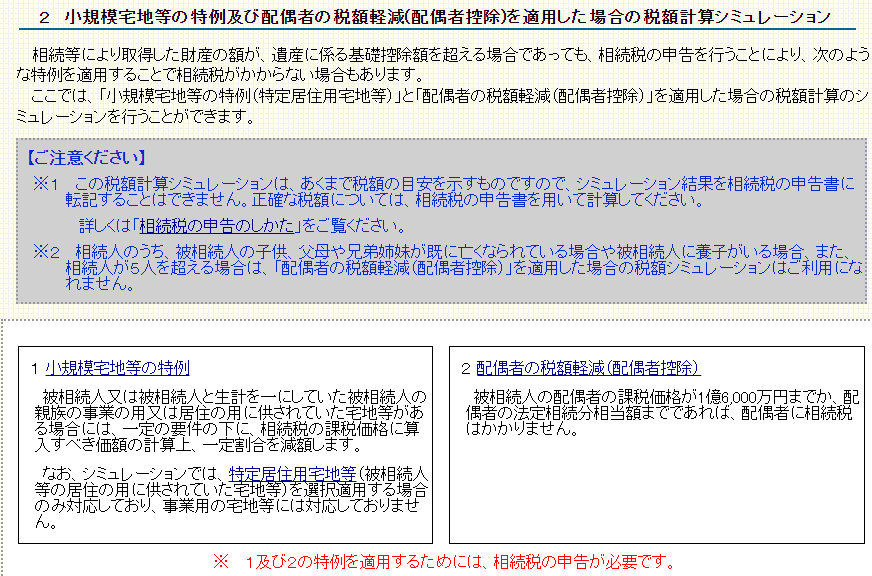

小規模宅地の特例、配偶者控除の適用がある場合には、相続税が軽減されたり、場合によっては税額がゼロになる可能性があります。

これらを適用した場合の税額計算も可能になっています。

最終的な画面では、相続税の総額が計算されます。

なお、下の金額は、先ほど計算した課税遺産総額に小規模宅地の特例を受けた結果となっています。

小規模宅地の特例を受ける・受けないで大きく税額が変わってくるのでご注意ください。

限界もある

このように相続税額を計算する上で便利なサイトではありますが、すべての相続に対応できるわけではありません。

例えば土地の場合、農地、山林といった宅地以外の土地には対応していません。

また、宅地の評価額についても道路に整然と接した四角の土地の評価額です。

三角形、間口が狭い、がけ地、セットバックを必要とする宅地は四角の土地の評価額をもとにして、金額調整をする必要があります。

とはいっても、三角形等の土地は、四角の土地で計算した金額から土地の形状に応じてマイナスしていくことになるので、シミュレーションの金額を上限と考えることができます。

また、一般の住宅の場合、そもそも極端な不整形地は少ないかと思います。

本日のまとめ

相続税シミュレーションの精度を上げる方法として、国税庁の「相続税の申告要否判定コーナー」を紹介しました。

一般的な相続であれば、かなり実用的なサイトだと思います。