士業を開業して、消費税の課税事業者を選択した場合、原則課税で申告を行うか、簡易課税で申告を行うかによって納付する消費税額は異なってきます。

また、令和8年までの経過措置として、一定の要件を満たした場合には2割特例を選択することも認められています。

このいずれか有利な方法で消費税を計算することになります。

この「有利」というのは金額的な有利さだけでなく、事務的な有利さを考慮に入れることもできます。

それぞれ適用可能な方

現在、消費税の計算方法には、原則課税、簡易課税、2割特例の3種類があります。

詳細を書くとかなりのボリュームになるので、ここでは概要だけにとどめます。

詳細な規定は割愛している個所があることをご承知おきください。

原則課税

原則課税は、本来的な計算方式で、売上に対する消費税額から、仕入にかかった消費税額を控除して消費税額を計算する方法です。

簿記でいえば、原則的に、仮受消費税額から仮払消費税額を控除した額が納付すべき税額となり、最も基本的な計算方法です。

簡易課税

簡易課税方式は、基準期間(個人の場合2年前)の課税売上高が5,000万円以下の事業者が選択できる計算方式で、売上高からその事業の種類に応じたみなし仕入率を適用して消費税を計算することとなります。

簡易課税を選択する場合には「消費税簡易課税制度選択届出書」を原則として適用を受けようとする課税期間の初日の前日まで(事業を開始した日の属する課税期間である場合には、その課税期間中)に提出することになります。

なお、簡易課税を選択した場合、原則として2年間は簡易課税を継続することになります。

士業の場合には、本来業務に関しては第5種事業となり、みなし仕入率は50パーセントが適用されます。

例えば、課税売上高が100(税抜)とした場合、

売上に対する消費税10

みなし仕入に対する消費税5

となり、売上高の5%を消費税として納付することになります。

消費税額の計算にあたり原則課税と比較されることが多いのですが、本来は、中小事業者の納税事務負担軽減を図ることが目的です。

売上高をもとにして簡単に消費税額が計算できるというのが、簡易課税制度の趣旨となります。

2割特例

2割特例は、令和8年9月30日の属する事業年度までの経過措置で、基準期間の課税売上高が1,000万円以下の事業者が適用可能な制度です(細かな例外規定は存在します)。

本来は免税事業者のままでいることができた事業者が、インボイス制度の導入を機に課税事業者となった場合に適用される特例措置となります。

課税売上高に対する消費税の2割を納付することとなることから、2割特例と言われます。

例えば、課税売上高が100(税抜)とした場合

売上に対する消費税10

10の2割=2

となり、売上高の2%を消費税として納付することになります。

士業の場合2割特例を受ければ、簡易課税方式よりも有利となります。

2割特例の概要については、こちらも参照ください。

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

事務負担はどうか

ところで、原則課税を選択した場合、仕入税額控除を受けるためには事務処理をインボイス対応にしなくてはなりません。

具体的には、帳簿に一定の事項を記載した上で、インボイスの保存を行う必要があります。

帳簿への記載事項としては

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容(軽減税率適用の場合にはその旨)

- 課税仕入れに係る支払対価の額

となります。

日付、金額、相手先の記載はそれほど面倒ではないかもしれませんが、

- 受領した請求書等が適格請求書等に該当するか

- 飲食等について軽減税率適用の確認

- 高速道路、電気料金、家賃等のインボイス整備

- 3万円未満の公共交通機関特例を適用する場合には、帳簿に「公共交通機関特例」等の記入が必要(同様に自動販売機特例などもあり)

というのは面倒に感じるかも知れません。

ほかにもインボイス特有の事務処理が必要となります。

一方、簡易課税、2割特例の場合、インボイスとは関係なく売上高から消費税額を計算することが可能です。

税金と事務負担の比較

士業を新規開業した場合、原則課税、簡易課税、2割特例の適用を受けることが可能かと思います。

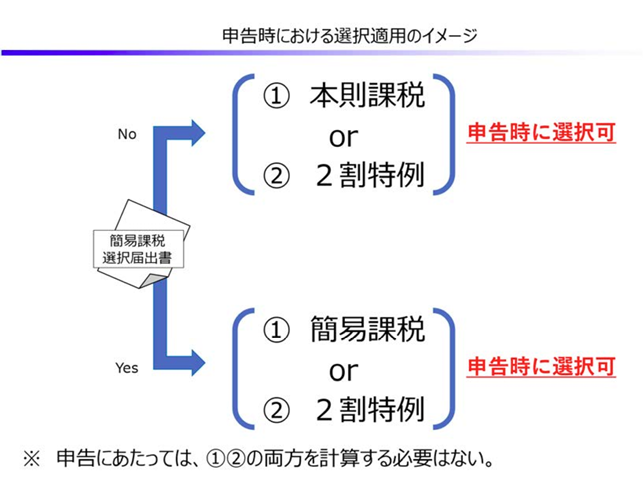

ただし、この3つの方式から任意に選べるのではなく「原則課税 or 2割特例」、「簡易課税 or 2割特例」となります。

https://www.mof.go.jp/tax_policy/summary/consumption/qa_futankeigen.pdf

もっとも、簡易課税と2割特例では士業の場合2割特例が有利となります。

簡易課税を選択していなければ、2割特例が受けられるまでの令和8年までは「原則課税 or 2割特例」の選択となります。

開業にあたり、設備投資をした、大幅な赤字となった、などの場合には還付される消費税が大きくなり、事務の手間がかかっても原則課税で申告をした方が良いかもしれません。

ただし、課税事業者選択届出書を提出している場合には、調整対象固定資産を取得したときの3年間縛りなど、考慮する必要があります。

一方、それほど大きな設備投資をしなかった場合には、事務負担を考えて2割特例を使うというのもありかと思います。

本日のまとめ

特に開業間もなくは、業務も多く経理処理にまで手が回らないことがあります。

消費税の有利不利は金額面での比較が中心となりますが、合わせて事務負担も考えた上での検討しても良いように思います。

消費税の選択方法は複雑なため、ご自身で十分に調べたり、税理士に相談されることをお勧めします。